Smallcap aandelen

Beleggers maken vaak onderscheid tussen largecap en smallcap aandelen. In dit artikel beantwoorden we de volgende vragen: wat zijn smallcaps, wat zijn de kenmerken van smallcaps, waarom zou je beleggen in smallcaps en waar moet je op letten.

Wat zijn smallcaps?

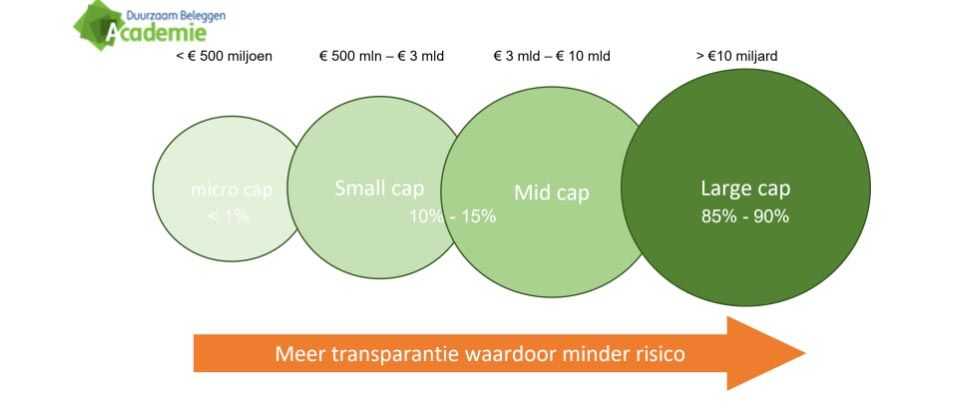

Smallcaps zijn aandelen met een relatief kleine marktkapitalisatie. De berekening van marktkapitalisatie van een bedrijf werkt als volgt: het aantal uitstaande aandelen x de actuele koers. Smallcaps zijn kleiner dan largecaps en groter dan microcaps.

Er is geen eenduidige definitie voor smallcaps. Vaak wordt aangegeven dat de marketcap van smallcaps tussen de 500 miljoen en 3 miljard zit. Wetenschappers houden een andere definitie aan: 85%-90% van de totale marktkapitalisatie van alle bedrijven wordt gevormd door de largecaps en de resterende 10%-15% zijn de smallcaps. Microcaps maken minder dan 1% uit.

Ondanks het lagere gewicht is het aantal smallcaps veel groter dan het aantal largecaps. Eind 2021 bestond de MSCI World Smallcap index uit 4550 bedrijven die goed waren voor ongeveer 84% van de totale marktwaarde in 23 ontwikkelde landen. De largecap index had 1546 onderliggende bedrijven.

Wat zijn de kenmerken en risico’s van smallcaps?

De kleinere omvang van smallcaps heeft een aantal gevolgen: smallcaps hebben minder nieuws, ze worden gevolgd door minder analisten en er vindt minder handel plaats in de aandelen. Daardoor kan eerder een verschil ontstaan tussen de reële waarde van het bedrijf en de beurswaarde. De lagere liquiditeit van smallcaps vormt voor beleggers een extra risico. Gemiddeld genomen zal het verschil tussen de bied- en laatprijs groter zijn, waardoor het duurder is om te handelen in smallcaps.

Smallcap-premie

Op basis van bovenstaande kenmerken hebben o.a. Nobelprijswinnaars Fama en French de zogenaamde smallcap-premie vastgesteld. Smallcaps presteren jaarlijks ruim 1% beter dan largecaps om beleggers te compenseren voor de risico’s uit de vorige alinea. Niet alle smallcaps presteren overigens even goed. Vooral kleine, winstgevende bedrijven halen een hoger rendement, terwijl kleine bedrijven die verlies maken juist veel slechter presteren dan gemiddeld.

Smallcaps bleven de laatste jaren achter

De laatste jaren hebben smallcaps minder rendement gemaakt dan largecaps. Dat ligt voor een belangrijk deel aan het hoge rendement van de big tech-aandelen. Ed Yardeni berekende dat de S&P vanaf 2013 zonder de 6 bedrijven Apple, Amazon, Facebook, Google, Microsoft en Netflix gemiddeld 2% minder rendement behaald had. Datzelfde effect zien we overigens bij waarde-aandelen. Smallcap aandelen moeten het zonder de bijdrage van die hele grote tech-bedrijven doen en zijn daardoor iets achtergebleven.

Waarom zou je beleggen in smallcaps

Beleggers laten veel potentie onbenut van duizenden bedrijven als ze niet in smallcaps beleggen. Allereerst kun je de portefeuille beter spreiden over meer verschillende bedrijven waardoor de rendement/risico-verhouding verbeterd. Daarnaast bevinden zich in het universum veel kansrijke bedrijven. De meeste bedrijven die nu toonaangevend zijn, begonnen ooit als klein bedrijf. Daarnaast kunnen beleggers de smallcap premie verdienen. Tenslotte zijn er meer mogelijkheden om extra hoger rendement te halen door de betere, ondergewaardeerde bedrijven te selecteren.

Duurzame transitie heeft vernieuwende bedrijven nodig

De aankomende jaren staan in het teken van de duurzame transitie. Om de opwarming van de aarde af te remmen moeten we de CO2-uitstoot verlagen. Om niet al onze luxe te hoeven opgeven, hebben we daarvoor innovatieve oplossingen nodig. De volgende stap is om die oplossingen op te schalen in een bedrijfsvorm en kapitaal op te halen voor de groei, eventueel via een beursnotering. Die bedrijven vallen dan in de categorie smallcaps.

Hoe kun je beleggen in smallcaps

Er zijn grofweg drie manieren om te beleggen in smallcaps: een smallcap ETF aankopen, via smallcap beleggingsfondsen of zelf beleggen in smallcap aandelen.

1) ETF beleggen in smallcaps

Voor bijna iedere beleggingscategorie is tegenwoordig een ETF beschikbaar, dus ook voor smallcaps. Het voordeel van ETF’s is dat je tegen lage kosten een gespreide portefeuille kunt aankopen. In dit geval smallcaps. Omdat de ETF op een index is gebaseerd is het portefeuillemanagement op regels gebaseerd (rule based) en daardoor goed te automatiseren. Daar schuilt ook het nadeel in. Bij een indexherziening gaan bedrijven in en uit de index. Slimme beleggers kunnen daar op inspelen. De winst van die slimme beleggers gaat ten koste van het resultaat van de ETF beleggers. Doordat smallcaps minder liquide zijn, is de impact hiervan relatief groot.

2) Beleggingsfondsen in smallcaps

Beleggingsfondsen worden over het algemeen actief beheerd. De bovenstaande voor- en nadelen gelden omgekeerd: actieve fondsen zijn duurder, maar ze kunnen efficiënter opereren omdat ze niet vast zitten aan de stringente regels. Het belangrijkste voordeel van actieve smallcap fondsmanagers is het informatievoordeel. De fondsmanagers analyseren de bedrijven grondig en kunnen zo bedrijven ontdekken die door andere (nog) over het hoofd worden gezien. Doordat over smallcap minder informatie beschikbaar is, zijn er relatief grote informatievoordelen te behalen.

3) Zelf beleggen in smallcap aandelen

Je kunt ook zelf beleggen in smallcaps. Op die manier kun je heel gericht investeren in kansrijke trends of bedrijven. Er is tegenwoordig veel informatie te vinden over bedrijven op het internet om je eigen onderzoek te doen. Je kunt ook gebruik maken van de kennis van professionele beleggers, zoals fondsmanagers en analisten, door rapporten te lezen of door te kijken in welke bedrijven succesvolle fondsmanagers investeren en waarom. Daar kun je van leren om zo je eigen beleggingsstrategie weer te verbeteren.

Tips voor zelf beleggen in smallcaps

Aan het einde van dit blog geven we nog 4 tips voor (zelf) beleggen in smallcaps:

1) Het verschil tussen de bied- en laatkoers is groter. Door een limietprijs op te geven kun je voorkomen dat je veel kosten maakt bij transacties.

2) Door de relatief hoge transactiekosten is het niet verstandig om veel te handelen in smallcaps. Kies bedrijven die je van plan bent langere tijd in je portefeuille te houden.

3) Onderzoek de smallcap-bedrijven waarin je belegt. Bij smallcaps kunnen grotere verschillen ontstaan tussen de beurswaarde en de ‘echte’ waarde. Daardoor is onderzoek doen lonend.

4) Voor de duurzame transitie zijn innovatieve bedrijven nodig die een product ontwikkelen dat de transitie ondersteunt én winstgevend is of snel wordt. Wees kritisch op torenhoge verwachtingen en kies voor realistische businessmodellen.

Deel dit blog

gerelateerde artikelen