ESG beleggen

ESG beleggen houdt nadrukkelijk rekening met de gevolgen van de bedrijfsvoering op milieu, mens en maatschappij naast het financiële rendement en risico. ESG beleggen is decennia geleden ontstaan bij (religieuze) stichtingen. Deze stichtingen investeerden hun reserves. Maar de maatschappelijke doelstellingen van de stichting stonden haaks op de schadelijke producten en diensten van sommige bedrijven. Bijvoorbeeld kernwapens, tabak en gokken. Door deze bedrijven uit te sluiten voor opname in de portefeuille was de eerste vorm van ESG beleggen al ruim 50 jaar geleden geboren.

ESG Betekenis

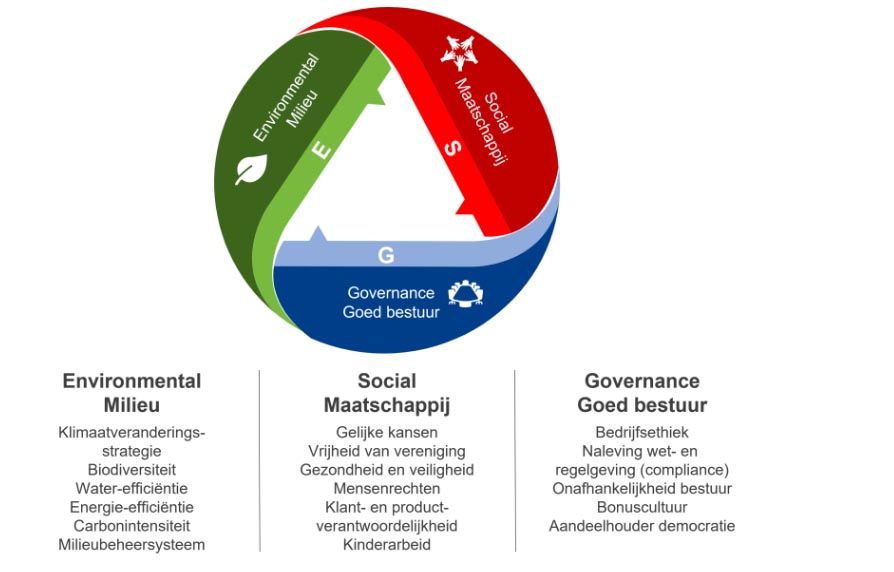

De afkorting ESG staat voor Environment, Social en Governance. In het Nederlands wordt ESG omschreven als Milieu, Maatschappij en Goed ondernemingsbestuur. Steeds meer beleggers nemen ESG mee bij hun beleggingen. Dat is noodzakelijk om onze leefomgeving te beschermen tegen onverantwoorde praktijken van bedrijven die ten koste van alles de winst willen vergroten. ESG is dus meer dan duurzaamheid.

Verantwoord beleggen dekt beter de lading

Milieu en klimaatverandering spreken aan en krijgen daarom de meeste aandacht. Ook van overheden getuige het klimaatakkoord van Parijs en de Green Deal. Maar het bovenstaande voorbeeld laat zien dat ESG meer is dan duurzaamheid. Wij spreken ook liever van verantwoord beleggen en ondernemen. Overigens zijn er ook beleggers die vanuit ethische overwegingen niet in bepaalde bedrijven willen beleggen. Deze 'ethische' beleggers kunnen de ESG-score ook gebruiken voor de beoordeling van bedrijven op hun uitgangspunten.

ESG score

Duurzame beleggers kunnen voor hun keuzes de ESG score gebruiken. De ESG score is een cijfer voor de mate waarin een bedrijf duurzaam en verantwoord onderneemt. Er zijn verschillende instituten die een ESG score bepalen. De meeste bekende beoordelaars zijn Sustainalytics, S&P Global en Refinitiv. Wij gebruiken zelf voornamelijk de laatste, Refinitiv. Het komt geregeld voor dat de duurzaamheidsscore van één bedrijf bij verschillende beoordelaars behoorlijk afwijkt. Daarom is het verstandig om ook even de score bij een andere aanbieder te checken.

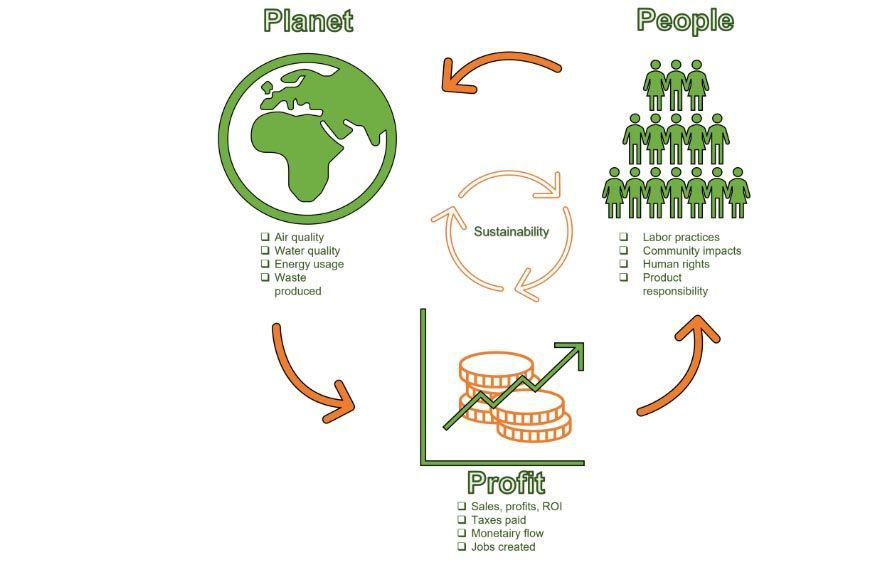

People, Planet, Profit

Bedrijven die wel verantwoord ondernemen nemen naast de winst ook de invloed op maatschappij en de aarde mee in hun beleid. Vanwege de drie termen people, planet en profit wordt dit ook wel Triple bottom line denken genoemd. Denk aan bedrijven die zorgen voor goede omstandigheden voor hun werknemers en hun afval recyclen. Tegenover bedrijven die gebruik maken van kinderarbeid en hun afval lozen. Of bedrijven die hun medewerkers onderdrukken door een minimaal salaris en leden van vakbonden weigeren.

Rusland langs de ESG-meetlat

Nu met de oorlog gaande tussen Rusland en Oekraïne, is het interessant om te kijken hoe Rusland het doet met zijn ESG-score. De E van Environment past slecht bij Rusland. De economie van het land bestaat voor het grootste deel uit fossiele brandstoffen. Verder heeft het land weinig aandacht voor het beperken van uitstoot, bevorderen van biodiversiteit en het beschermen van kwetsbare natuur.

Op de S van Sociaal scoort Rusland zeer slecht. Grote delen van de bevolking worden onderdrukt en diverse minderheidsgroeperingen wordt een leven op hun eigen voorwaarden onmogelijk gemaakt.

Ook voor de G van Goed ondernemingsbestuur moet je niet in Rusland zijn. Rusland eiste van samenwerkingspartners, zoals BP, een meerderheid in het stemrecht. Poetin bepaalt wat de oligarchen met hun miljardenbezit mogen en anders dreigt een onteigening of gevangenisstraf zoals olieconcern Yukos is overkomen.

Door duurzaam te beleggen kun je voorkomen dat je onbewust investeert in bijvoorbeeld de productie van wapens. Het geval is nu dat we onbewust de oorlog gedeeltelijk gefinancierd hebben door Russisch gas te kopen. Door duurzaam te beleggen kijk je bewuster naar wat een bedrijf doet en wat het toekomst plan is. Zo ben je er dus zeker van dat je niet 'per ongeluk' investeert in het voeren van een oorlog.

Social en Governance van belang voor beleggers

De Social en de Governance component zijn voor beleggers namelijk zeer relevant. Tevreden werknemers presteren beter en blijven langer verbonden aan het bedrijf. Hierdoor verbeteren de prestatie van een bedrijf en stijgt de aandelenkoers. Simpel uitgelegd, maar de boodschap is duidelijk.

Verder hebben we te veel voorbeelden gezien waar gebrekkig ondernemingsbestuur leidt tot grote verliezen voor beleggers. De fraude bij het Amerikaanse Enron en Worldcom zijn klassieke voorbeelden van bedrijven waar onvoldoende tegengas werd gegeven. Het is ook duidelijk dat de bonuscultuur aanzette tot het nemen van risico’s die de financiële crisis tot gevolg hadden.

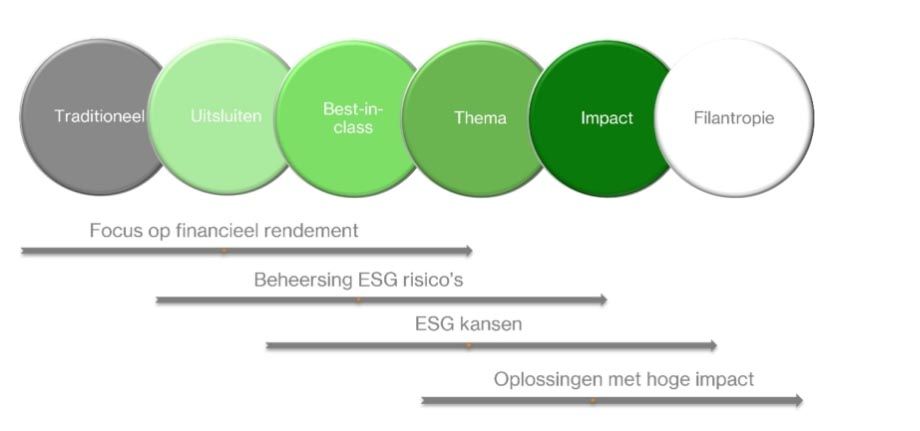

Van lichtgroen naar donkergroen

Het Uitsluiten van bedrijven is een lichtgroene vorm van duurzaam beleggen. Je kunt ESG natuurlijk ook zwaarder laten wegen. Je kunt bedrijven stimuleren verantwoorder te ondernemen (Engagement). Verder kun je alleen beleggen in de bedrijven met hoogste ESG-score in de sector opnemen (Best-in-class). Tenslotte is een donkergroene variant om bedrijven te kiezen die daadwerkelijk een positieve Impact maken.

Uitdagingen

ESG beleggen is populair en groeit hard, maar we zijn er nog niet. Momenteel is er nog geen echte standaard om ESG scores te meten. De ene partij berekent een positieve ESG score, terwijl de andere een inschatting van het ESG risico maakt. De implementatie van SFDR was een eerste stap. De aankomende periode worden diverse wetten en richtlijnen geïmplementeerd die duidelijkheid moeten scheppen. Zodat we meer informatie hebben, die betrouwbaarder is en gemakkelijker te vergelijken.

Waarom is ESG belangrijk voor beleggers?

Een betere, schonere wereld hebben we niet morgen. Het vraagt lange termijn en investeringen. Twee woorden die onlosmakelijk met beleggen samenhangen. Daarnaast laat onderzoek zien dat meenemen van ESG criteria leidt tot een betere beleggingsportefeuille. Niet alleen in impact, maar ook gemeten in rendement en risico. ESG beleggen doe je niet alleen voor jezelf, maar ook voor een betere wereld!

Het doel van de DuurzaamBeleggenAcademie is mensen helpen met (duurzaam) beleggen. We bieden cursussen voor beginners en gevorderden. Naast de cursussen begeleiden we leden met het opbouwen van een portefeuille met duurzame en verantwoorde bedrijven. De DuurzaamBeleggenAcademie zorgt ervoor dat je alle gereedschappen krijgt om je vermogen duurzaam en verantwoord te laten groeien.

Deel dit blog

gerelateerde artikelen