De inflatie kwam maart 2022 uit op bijna 10% ten opzichte van het jaar ervoor. Vooral de energie en de voedingsprijzen worden in rap tempo hoger. Meer dan 40 jaar was de inflatie niet zo hoog. Destijds ging was de economische groei laag, de werkloosheid hoog en bewogen de beurzen 10 jaar lang zijwaarts. Geen wonder dat beleggers de inflatiecijfers scherp in de gaten houden. In dit blog leggen we uit hoe de inflatie de rente en de waardering van aandelen beïnvloedt.

Inflatiedoelstelling is 2%

Een ‘normale’ inflatie van 1,5 -2 procent is gunstig voor de economie. Het loont om producten te kopen, omdat die over een tijdje waarschijnlijk duurder zijn. Daardoor blijft de economie draaien. Bij dalende prijzen zou het de moeite waard zijn om te wachten met je aankopen omdat de prijzen dalen. Dan valt de economie stil. Bij een hele hoge inflatie verliest je geld in snel tempo waarde. Daardoor daalt het consumentenvertrouwen, waardoor we ook minder uitgeven. Ook dat is negatief voor de economische ontwikkeling.

Een beperkte inflatie heeft dus de voorkeur omdat zowel deflatie als een hele hoge inflatie nadelige gevolgen voor de economie heeft. Ook een iets hogere inflatie hoeft geen probleem te zijn. Dat is meestal een teken dat het economisch goed gaat, waardoor bedrijven de kans hebben hun omzet en winst te verhogen. Een stijgende winst zorgt weer voor een waardestijging van het bedrijf. Dat leggen we hieronder verder uit.

Inflatie en aandelenwaardering

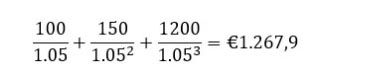

Oplopende inflatie gaat vaak gepaard met een stijging van de rente. Over het algemeen is een stijgende rente geen goed nieuws voor aandelen. Rente als alternatief wordt immers interessanter. Daarnaast speelt rente een belangrijke rol bij de waardering van aandelen. Om de waarde van een aandeel berekenen worden de toekomstige kasstromen verdisconteerd tegen een rentepercentage. Als de rente stijgt, daalt de waarde. Een klein voorbeeld ter illustratie: Stel een bedrijf verwacht een dividenduitkering van 100 voor de aankomende drie jaar en aan het einde wordt nog 1000 uitgekeerd. Als we die kasstromen verdisconteren met 5%, komt de waarde uit op € 1136.

Verdisconteren we dezelfde kasstromen met 7% dan daalt de waardering naar € 1.078,7. Dit is een daling van 5%.

Waardeaandelen versus groeiaandelen

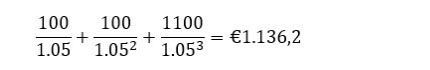

Waarde aandelen hebben een lagere koers/winst verhouding en een relatief hoge boekwaarde op de balans ten opzichte van de marktwaarde. Daar tegenover staan Groeiaandelen, waarvan de omzet en winst de aankomende jaren sterk kan groeien. Beleggers zijn bereid voor groeiaandelen een premie te betalen omdat zij de hogere toekomstige winst voorzien. Onderstaand hebben in het eerdere voorbeeld 50 extra kasstroom per jaar toegevoegd, waardoor de waardering met 11,6% toeneemt.

In het bovenstaande voorbeeld gingen we uit van 3 jaar kasstromen. Des te langer de groei doorzet, des te groter de waardestijging. Breiden we dit rekenvoorbeeld uit naar 10 jaar, dan is de waarde in het eerste voorbeeld (1e 9 jaar 100, 10e jaar 1100): € 1.386. Rekenen we met jaarlijks 50 meer kasstroom dan komt de waarde uit op € 2.968,7.

Groeiaandelen hebben meer last van een rentestijging

Een gevolg van de disconteringsmethode is dat de invloed van de rentebeweging groter is naarmate de kasstroom verder in de toekomst ligt. Als we de investering met het groeipad van 10 jaar verdisconteren tegen 7%, dan daalt de waarde met ruim 12,5% naar: € 2.596.De waardering van typische groeiaandelen zoals Netflix, Meta/Facebook, Just Eat Takeaway en Tesla komt dus onder druk door een rentestijging.

Maar groeibedrijven hebben juist minder last van de stijgende inflatie

Zo’n beetje alles waar ondernemers geld aan uitgeven is in de afgelopen maanden duurder geworden, denk aan grondstoffen, verpakkingen en brandstof voor transport. Uiteindelijk resulteert dit in een flinke prijsstijging van de kostprijs. Bedrijven zullen deze zoveel mogelijk proberen door te berekenen aan de consument. De meeste groeibedrijven hebben het voordeel dat ze relatief lage kosten hebben ten opzichte van de verkoopprijs. Als voorbeeld kunnen we technologiebedrijven noemen, die kunnen snel groeien zonder veel extra kosten. Ze hebben dus weinig last van hogere productiekosten.

En bedrijven met 'pricing power' profiteren zelfs van hoge inflatie

Nog mooier wordt het als het bedrijf een zodanige sterke marktpositie heeft, dat het de prijzen kan verhogen aan de consument zonder dat de vraag afneemt. We noemen dit bedrijven met ‘pricing power’. Je kunt denken aan een bedrijf als Microsoft. De meeste gebruikers zijn zo afhankelijk van Microsoft, dat ze een prijsstijging zullen accepteren. Een hoge inflatie kan voor Microsoft reden zijn om de prijzen te verhogen, terwijl hun kostprijs niet is gestegen. Dan neemt de marge juist toe. Andere voorbeelden van bedrijven met pricing power zijn Salesforce (CRM-software), Novo Nordisk (medicijnen) en ASML.

Inflatie en beleggen

Ondanks de risico’s van hoge inflatie voor aandelen is sparen geen optie. Door de inflatie word je spaargeld in snel tempo minder waard. Maar hoe dek je je aandelenportefeuille het beste in tegen de risico’s van de huidige inflatie? De eerste stap is om op zoek te gaan naar bedrijven die het minst last hebben van de inflatie en de mogelijke rentestijging die daarop volgt.

Aandelenopties gebruiken voor risicobeheer

Naast het kiezen van de beste aandelen is het gebruiken van opties voor veel beleggers een geschikte manier om risico’s af te dekken, mits je die opties op een verstandige manier gebruikt. Het gevaar van opties schuilt in dat veel beleggers niet weten hoe ze dit op een goede manier kunnen toepassen in hun beleggingsportefeuille.

Deel dit blog

gerelateerde artikelen