Beleggers kunnen bijna niet om Big Tech heen. Door de hoge beurswaarde vormen ze een serieus onderdeel van de wereldwijde index. De meeste institutionele beleggers blijven bij die index in de buurt omdat die als benchmark geldt voor hun prestaties. Zo kan het gebeuren dat bijna iedereen met een beleggingsfonds, ETF of pensioenregeling indirect belegt in een of meerdere Big Tech bedrijven. De hoogste tijd om de duurzaamheid van Big Tech inzichtelijk te maken.

Big Tech is steeds groter geworden

Big Tech is de verzamelnaam voor Apple, Microsoft, Amazon, Alphabet/Google, en Meta/Facebook. De 5 bedrijven zijn de laatste jaren steeds belangrijker geworden. De dominantie positie in ons privé en zakelijke leven, heeft zich vertaald in hoge bedrijfswinsten, stijgende beurskoersen en een enorme beurswaarde. Apple was kort meer dan 3000 miljard waard. Meer dan de totale economie van de meeste landen. In de wereldwijde aandelenindex, die bestaat uit ruim 1500 aandelen, maken de 5 bedrijven gezamenlijk rond de 15% uit.

Grote bedrijven hebben grote verantwoordelijkheid

De Big Tech bedrijven maken veel omzet en verdienen veel geld. Door de schaal van de Big Tech bedrijven is een verduurzaming van de bedrijfsvoering echt relevant. Maar de bedrijven kunnen nog veel meer impact maken met hun producten. Ze bedienen stuk voor stuk miljoenen, misschien wel miljarden klanten. Als Facebook bijvoorbeeld harder optreedt tegen de verspreiding van nepnieuws over duurzaamheid kan het bedrijf meer impact maken dan door het eigen stroomgebruik te verduurzamen. Natuurlijk is dat laatste ook belangrijk, maar het is en/en in plaats van of/of.

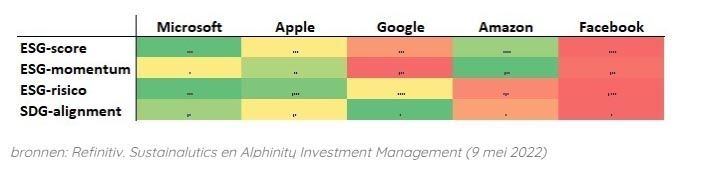

Big Tech langs de ESG meetlat

Je kunt op verschillende manieren beoordelen hoe duurzaam en verantwoord een bedrijf onderneemt. Bij Duurzaam Beleggen Academie houden we de ESG-score en de verbetering van de ESG-score in de loop van de tijd (ESG momentum) in de gaten. Op die manier kijk je niet alleen naar de impact van een bedrijf op het milieu, maar ook op mens en maatschappij.

E van Environment

Op het gebied van de E van Ecologisch beleggen hebben de Big Tech bedrijven het relatief gemakkelijk. Ze hebben over het algemeen maar beperkte vervuiling uit productie, omdat het (voor een groot deel) digitale bedrijven zijn. Amazon en in mindere mate Apple hebben de grootste uitdaging om milieu-impact door het vervoer en verpakken van producten te verminderen. Verder is het stroomgebruik van de datacenters een belangrijk aandachtspunt voor de Big Tech bedrijven.

Alle Big Tech bedrijven hebben een CO2-doelstelling per 2030, maar net even anders. Zo wil Facebook net zero zijn in 2030, Google carbon free en Apple wil CO2 neutraal zijn voor de gehele productieketen én het gebruik van de producten. Microsoft loopt voor op de andere Big Tech bedrijven en heeft zich tot doel gesteld CO2 negatief te zijn in 2030 voor de productieketen. Microsoft is sinds 2012 voor de CO2 uitstoot scope 1 en 2 al neutraal en wil voor 2050 ook de gehele CO2 uitstoot vanaf de start van het bedrijf in 1976 tot 2012 compenseren.

S van Social

In de categorie Sociaal Beleggen gaat het onder andere over het personeelsbeleid en de verantwoordelijkheid voor veilige producten. De Big Techs hebben duizenden personeelsleden en ook een verantwoordelijkheid over de mensen die werken voor de toeleveranciers, vooral in opkomende landen. Amazon komt geregeld in het nieuws over rechten van werknemers. Denk aan arbeidsomstandigheden, een faire beloning en werkdruk. Apple heeft uitdaging bij de toeleveranciers in het Verre Oosten. Google en Facebook worden beoordeeld op hun inspanningen om de privacy van de gebruikers te garanderen. Facebook is ook in het nieuws geweest over de mentale belasting van medewerkers die beoordelen of content aan de vereisten voldoet.

G van Governance

Voor beleggers is de G van Goed ondernemingsbestuur misschien wel de belangrijkste factor. Na het terugtreden van Jeff Bezos bij Amazon, is Facebook het enige bedrijf van de Big Techs waar de oprichter nog dominant is als CEO, Chairman en een meerderheid in het stemrecht. Bij Google vormt de ingewikkelde structuur met A, B en C shares waardoor de oprichters een meerderheid hebben ook een governance risico. Qua diversiteit scoren de Big Tech bedrijven goed. Ze besteden veel aandacht aan de kwaliteit van mensen en stappen over het traditionele ‘hokjes-denken’ heen.

Duurzaam Beleggen Academie houdt veel rekening met de ESG-score van bedrijven. Leden van de DBAandelenclub krijgen toegang tot een dashboard met onze top selectie van de beste 40 duurzame aandelen. Deze selectie word samengesteld op basis van analyses van meer dan 3500 bedrijven. Nieuwsgierig naar de DBAandelenclub? Klik dan hier voor meer informatie.

Controverses blijft moeizaam

Alle Big Tech bedrijven scoren slecht op controverses. Het gaat dan om omstreden zaken waarbij het bedrijf betrokken is, bijvoorbeeld mededinging, privacy, belastingontwijking, fraude, kinderarbeid en personeelsissues. De dominante marktpositie, de afhankelijkheid van innovatie en intellectueel eigendom en de grote belangen werken het aantal controverses in de hand. Microsoft scoort het minst slecht op controverses. Beleggers lopen met Facebook, Amazon en Google het meeste risico, vooral op het gebied van mededinging en privacy.

ESG score Amazon is het meest verbeterd, Google en Facebook lopen iets terug

Het bekende gezegde ‘stilstand is achteruitgang’ geldt ook bij duurzaamheid. De maatschappelijke vraag naar duurzaam en verantwoord ondernemen neemt sterk toe. Bij het ESG momentum kijken we naar de verbetering van de ESG-score in de laatste 12 maanden. Bij Amazon is de score het meest verbeterd. Door het terugtreden van Jeff Bezos werd het bestuur onafhankelijker waardoor de score verbeterde. Daarnaast heeft Amazon diverse verbeteringen doorgevoerd. Apple heeft de score ook kunnen verbeteren. Microsoft steeg licht, maar die stond al hoog en had daardoor minder verbetermogelijkheden. De score van Google en Facebook liep in 12 maanden licht terug. Daarmee werd de achterstand alleen maar groter.

Big Tech en de SDG’s

Door hun enorme maatschappelijke invloed hebben de Big Tech bedrijven veel effect op de verschillende Sustainable Development Goals. Het businessmodel van Alphabet/Google heeft de grootste positieve invloed op de SDG’s. Het bedrijf maakt informatie en kennis toegankelijk, ook in de derde wereld waar die eerder niet beschikbaar was. Daarnaast verbindt het bedrijf mensen en brengt het een infrastructuur voor samenwerking en innovatie. Microsoft zorgt voor efficiëntere bedrijfsvoering door digitalisering van processen, maar een minpunt is het gebruik van energie. Amazon scoort slechter door de negatieve impact van goederen vervoer, vervuiling en extra verkeer in stedelijk gebied. Daarnaast zet Amazon aan tot overconsumptie. Facebook sluit tenslotte de rij. De positieve invloed van connectie en informatieverspreiding wordt tenietgedaan door het risico van fakenews, de verslavingseffecten van sociale media en de invloed op het mentale welzijn.

Conclusie

De Big Tech bedrijven hebben een grote invloed in ons leven, op de maatschappij en op de beurs. Big Tech heeft veel minder directe klimaatimpact dan aanzienlijk kleinere bedrijven in vervuilende sectoren als energie, productie en bouw. Toch zijn de verschillen aanzienlijk. Microsoft loopt voor op het gebied van minder energiegebruik en CO2-uitsoot. Daarnaast lopen beleggers met Microsoft minder risico op het gebied van mededinging, privacy en governance-issues. Apple bezet achter Microsoft de tweede plaats. Google draagt het meeste bij aan de SDG-doelstellingen. Facebook heeft het meeste werk te verzetten en is de minst duurzame onder de Big Tech bedrijven.

Deel dit blog

gerelateerde artikelen