Marktupdate 5 april 2025: (Dreigende) handelsoorlog doet pijn bij beleggers

De laatste weken staan de beurskoersen onder druk en na de aankondiging van nieuwe handelstarieven door de VS volgden twee dagen van forse daling. De dreiging van een handelsoorlog zorgt voor onzekerheid onder beleggers. Op dergelijke momenten is het moeilijk om kalm te blijven, maar uit het verleden blijkt dat de rust bewaren de beste remedie is.

Forse tarieven opgelegd door de VS

Woensdag 2 april presenteerde Donald Trump zijn plan om hogere tarieven te heffen op goederen die de VS importeren. Vooral producten uit Zuidoost Azië worden duurder. Zo komt het tarief op Chinese goederen in totaal op 54%. Niet alleen producten van Chinese bedrijven worden op die manier duurder, maar ook een iPhone die in Azië wordt gemaakt valt onder de heffingen. Vrijdag reageerde China door de heffing op Amerikaanse producten fors te verhogen. De verwachting is dat andere landen zullen volgen.

Door de tarieven worden de prijzen hoger en de winstmarges van bedrijven dalen. Consumenten kunnen door de hogere prijzen minder producten kopen en bedrijven schorten hun investeringen op. Dit gaat ten kosten van de economische groei. De beurzen reageerden heftig met forse dalingen op donderdag en vrijdag. Opvallend was dat Amerikaanse aandelen het meeste daalden. Dat komt omdat Amerikaanse bedrijven hun producten vaak laten produceren in Azië vanwege de lagere lonen. Die banen wil Trump weer terugkrijgen in de VS, maar de vraag is of de nevenschade die daarbij ontstaat niet groter is.

Directe impact van tarieven op aandelen DB Flaghip Fund beperkt

In de portefeuille van het DB Flagship Fund is de directe blootstelling aan de tarieven beperkt. We hebben veel dienstverlenende bedrijven en de bedrijven die producten maken, laten die veelal niet in Zuidoost Azië produceren. Onder de Amerikaanse bedrijven hebben we diverse bedrijven die vooral in de VS actief zijn en beperkt importeren en exporteren. Medicijnen worden tot nu toe buiten de tarieven gehouden, daarom is het prettig dat 20% van de portefeuille in healthcare is belegd. Het aandeel met de meeste exposure is waarschijnlijk Pandora. In het kader doen we een analyse van de directe impact van de tarieven op het resultaat van Pandora.

Beleggers reageren in eerste instantie vaak te heftig

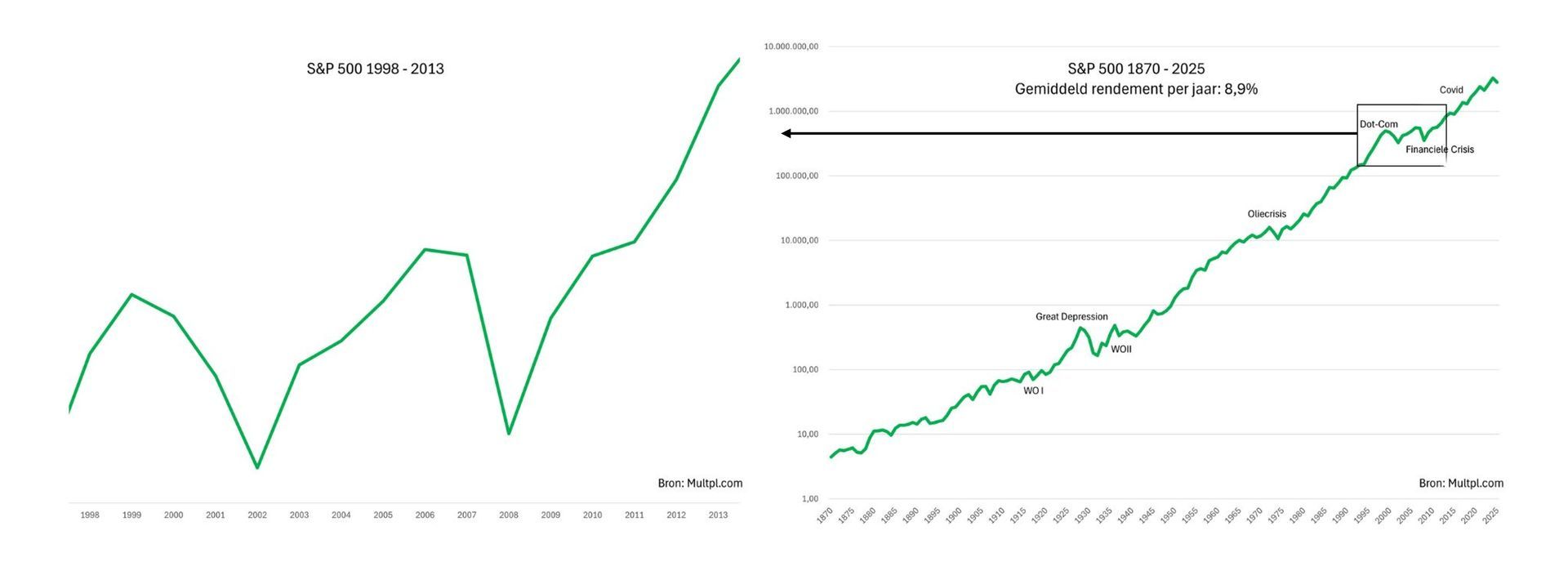

Vooral de onzekerheid over de impact van de tarieven en de vervolgstappen zorgt voor de dalende koersen. Na de beweging van gisteren zijn de markten bijna 20% gedaald sinds de laatste top. Een daling van 20% komt gemiddeld 1 keer in de 4,5 jaar voor. Een daling van 30% komt gemiddeld een keer per 10 jaar voor. We hebben in het verleden natuurlijk vaker forse dalingen gezien, denk aan 2020 (Covid) en 2022 (de Russische inval in Oekraïne). De zwaarste dalingen van de afgelopen 25 jaren waren die als gevolg van de financiële crisis en de dot-com bubbel. Die zie je in de linkergrafiek hieronder met de ontwikkeling van de S&P 500 index over de periode 1998-2013.

Aandelenmarkten zijn altijd nog hersteld

Het goede nieuws is dat de beurzen iedere keer nog hersteld zijn van de dalingen. De rechtergrafiek hierboven laat dat mooi zien. Daarnaast zien we dat de impact van de grote schommelingen veel minder wordt in de rechtergrafiek door de lange termijn blik. Het slechte nieuws is dat de timing van het herstel onvoorspelbaar is. De bodem komt op het moment dat de onzekerheid het grootste is. Op dat moment zijn aandelen zo aantrekkelijk gewaardeerd dat beleggers instappen. De ervaring leert dat het niet verstandig is om in een sterk dalende markt uit te stappen. De kans is groot dat je een deel van het herstel mist en dat vervolgens niet meer inloopt. Net als de daling versnelt voordat de bodem wordt bereikt, gaat ook de eerste fase van het herstel met grote stappen.

Kader 1) Impact tarieven Amerikaanse import uit Thailand op Pandora

Het Deense bedrijf Pandora behaalt 30% van de omzet in de VS en produceert veel in Thailand. Pandora kwam vrijdag 4 april met een statement dat een totaalbedrag van 1,2 miljard DKK wordt geraakt door de tarieven. Het is niet helemaal duidelijk, maar wij interpreteren dit bedrag als de productiekosten. Voor een bedrag van 250 miljoen DKK loopt de goederenstroom door de VS, maar is uiteindelijk voor andere landen bedoeld. Voor dat deel kunnen de tarieven relatief eenvoudig worden vermeden. Verder verwacht Pandora de impact te kunnen verlagen door de toeleveringsketen anders in te richten. Ook meldt Pandora dat de Thaise overheid gesprekken met de VS wil aangaan om een constructieve oplossing te vinden voor de tarieven. Een ander voordeel voor Pandora is dat het relatief lage productiekosten heeft waarover de tarieven geheven worden. In het geval van Pandora is dat 20% van de omzet. Als die kostprijs met 36% stijgt en Pandora verhoogt de prijzen niet ter compensatie dan is de impact op de winst rond de 5%. Toch verloor het aandeel in 2 dagen 18% van de marktwaarde en eindigde de koers van Pandora op vrijdag 4 april 37% onder de top van eind januari. Dit koersreactie lijkt overdreven.

Heb je nog vragen naar aanleiding van de actuele marktsituatie? Bel ons dan gerust op nummer 0299 242 440.

De informatie in dit document vormt geen beleggingsadvies of een beleggingsaanbeveling. DB Flagship Fund biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

Deel dit blog

gerelateerde artikelen