Wekelijks schrijft Loege Schilder van DBAC Duurzaam Beleggen een column voor Beleggers Belangen. Degenen die geen abonnement hebben op Beleggers Belangen, kunnen de column hier lezen.

Governance, ook wel goed ondernemingsbestuur, is een belangrijk onderdeel van duurzaam en verantwoord beleggen. Naar aanleiding van een aantal schandalen aan het begin van deze eeuw is regelgeving ingesteld om goed bestuur af te dwingen en dat zet zoden aan de dijk.

Een andere term voor corporate governance is goed of deugdelijk ondernemingsbestuur. In het kort gaat het hierbij om het in goede banen leiden van een organisatie. Governance is het interne systeem van praktijken, controles en procedures dat een organisatie gebruikt om zichzelf te besturen, effectieve beslissingen te nemen, wettelijke verplichtingen na te komen en de belangen van externe stakeholders te respecteren. Onder governance vallen o.a. bestuurs- en managementstructuur, diversiteit, ethisch handelen maar ook accurate informatievoorziening. Een ander onderdeel is de evenwichtige belangenbehartiging van de verschillende betrokkenen binnen en buiten een bedrijf. Denk aan aandeelhouders, leveranciers, klanten, investeerders, het management, de maatschappij en overheden.

Het belang van corporate governance werd pijnlijk duidelijk in de vroege jaren van deze eeuw. Energiebedrijf Enron was enkele jaren de lieveling van beleggers. Het bedrijf ontwikkelde zich van een ‘saai’ nutsbedrijf naar een slimme vernieuwer op de energiemarkt. Het bedrijf leek een fantastische omzet- en winstgroei te behalen, maar later bleek dat met de boekhouding was geknoeid. Als één van de oorzaken voor het frauduleuze gedrag werden de hoge bonussen genoemd en de gebrekkige controles. Enkele jaren later ging Worldcom ten onder met een vergelijkbare casus en in Nederland bleken de topbestuurders van Ahold documenten te hebben weggehouden voor de accountant.

In de volgende jaren werd regelgeving opgesteld waardoor de belangen van het management en de aandeelhouder beter op elkaar werd afgestemd. Toen de stofwolken van de financiële crisis waren opgetrokken, bleek dat ook daar financiële prikkels een rol hadden gespeeld bij het creëren van ingewikkelde risicovolle producten met hoge verborgen kosten.

Onverantwoorde risico’s

Slechte governance kan een groot risico zijn voor beleggers. Wanneer het management de mogelijkheid heeft om grote hoge risico’s te nemen, kan dat grote verliezen opleveren voor beleggers. Regelgeving biedt daarvoor oplossingen door controles in te bouwen en bijvoorbeeld de macht bij een bedrijf te verdelen over meerdere personen.

Beleggers hebben nog wel eens een haat-liefdeverhouding met governance-maatregelen. We weten wel dat het belangrijk is om risico’s te beheersen en dat het beperken van de macht van de ceo daarbij een rol speelt. Maar we zijn ook hebberig en de hoogste rendementen zijn vaak behaald met risicovolle strategieën die goed uitgepakt zijn. Achteraf is de meeste aandacht voor het behaalde resultaat en vergeten we het risico. De verantwoordelijke ceo is in die gevallen nog wel eens geneigd om het resultaat aan zijn of haar acties toe te wijzen, terwijl geluk vaak ook een belangrijke rol heeft gespeeld. Die zelfoverschatting kan in de toekomst leiden tot het nemen van bovenmatige risico’s. Regels die de macht van de ceo beperken zijn in die gevallen noodzakelijk, maar worden vooral als ingewikkeld ervaren.

Nederlandse aandelen governance-score

In Nederland is het redelijk goed gesteld met de governance. Aan de ene kant komt dat omdat we in Nederland van nature meer oog hebben voor andere stakeholders en minder de bonuscultuur hebben zoals die in bijvoorbeeld de VS sterker is doorgevoerd. Maar het heeft ook te maken met de schandalen die in Nederland geweest zijn. Zoals in de meeste gevallen moet er eerst een ongeluk gebeuren, waarna vervolgens wordt doorgeschoten in het nemen van veiligheidsmaatregelen.

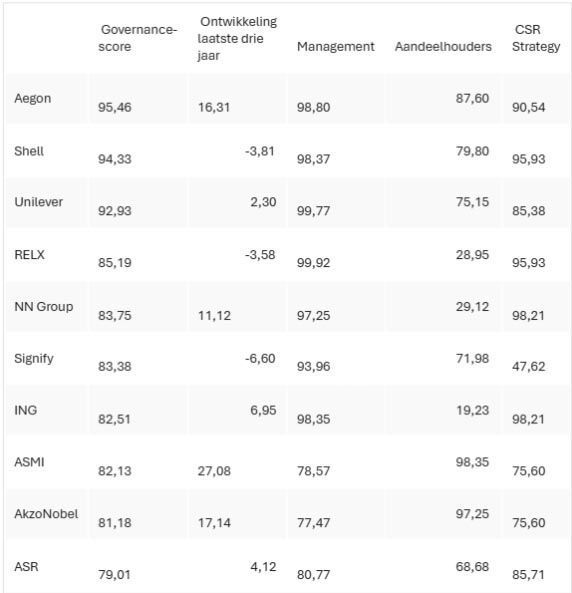

De tabel toont de 10 Nederlandse aandelen met de hoogste governance bij dataleverancier Refinitiv. De ranglijst is opgebouwd uit een score op drie aspecten: Management, Aandeelhouders en Corporate Social Responsibility strategy.

Aegon is het Nederlandse bedrijf met de hoogste governance-score bij Refinitiv. De prestaties zijn in de laatste drie jaar sterk verbeterd. In 2022 heeft Aegon een Global Sustainability Board opgericht, een orgaan dat toeziet op de uitvoering van de duurzame strategie en het management adviseert over inclusie, diversiteit en verantwoord beleggen. Opvallend is dat de verhuizing van de statutaire zetel naar Bermuda blijkbaar geen invloed heeft gehad op de governance-score. Aegon wordt gevolgd door Shell, Unilever en RELX, drie bedrijven met het hoofdkantoor in het VK. Dat kan geen toeval zijn. De Nederlandse en de Britse zijn beide robuust, maar natuurlijk zijn er kleine verschillen. Voor goedkeuring in meerdere landen zal een bedrijf steeds aan de zwaarste geldende voorwaarden moeten voldoen.

DOMINANTE AANDEELHOUDER

Bedrijven met een dominante aandeelhouder hebben over het algemeen een slechtere governance-score. Daarbij kan het ook nog zo zijn dat via een constructie een aandeelhouder bovenmatig veel stemrecht heeft. Een dominante aandeelhouder kan beslissingen afdwingen die niet in het belang zijn van de kleine aandeelhouder. Een bekende grootaandeelhouder is Charlène Carvalho-Heineken die ongeveer 25% van de aandelen, maar wel een meerderheid van het stemrecht heeft. Heineken heeft dan ook een relatief slechte score. Toch zijn er ook beleggers die juist graag in dergelijke bedrijven beleggen, omdat zij ervan uitgaan dat de dominante partij juist opkomt voor de belangen van de aandeelhouders. Ook zou de aanwezigheid van een aandeelhouder die er voor de lange termijn in zit, bijdragen aan een langetermijnvisie. Diverse zeer succesvolle bedrijven hebben een of meerdere grootaandeelhouders, zoals Alphabet/Google, Amazon, Facebook, BMW, LVMH en Samsung.

Tesla is een ander voorbeeld van een bedrijf met een dominante grootaandeelhouder. Topman Elon Musk heeft een grote invloed op het beleid van het bedrijf en het bedrijf is een succes voor beleggers. Het gedrag van Musk heeft ook tot verschillende confrontaties met de toezichthouder geleid met als resultaat dat de macht van Musk moest worden beperkt. Musk is echter nog steeds de absolute baas bij Tesla. De overname van Twitter, tegenwoordig X, laat goed zien dat dit type leider niet per se in het belang handelt van alle aandeelhouders.

Governance is een belangrijk onderdeel van de risicoanalyse bij de aandelenselectie. Slecht bestuur kan namelijk leiden tot grote risico’s. Een abc’tje is het niet: De verschillende aspecten van governance kunnen best tegenstrijdig zijn.

Deel dit blog

gerelateerde artikelen